中國粉體網(wǎng)訊 工信部統(tǒng)計數(shù)據(jù)顯示,,今年10月,我國新能源汽車生產(chǎn)5.07萬輛,,同比增長8倍,。今年1月至10月,新能源汽車累計生產(chǎn)20.69萬輛,,同比增長3倍,。另外,按照2020年電動汽車保有量為500萬輛的目標來看,,對鋰電池需求將大幅提升,。在明年產(chǎn)能逐步釋放下,碳酸鋰作為電池材料,,需求將進一步增加,。生意社分析師的分析稱,進入12月,,碳酸鋰廠家大都現(xiàn)貨較少,,生產(chǎn)進入淡季,,但下游市場需求一直處在旺盛期,,逐步形成賣方市場。碳酸鋰報價堅挺,,難以議價,,在廠家強勢操盤下,碳酸鋰在資本和市場兩個方向一路高歌,價格上漲漸成常態(tài),。截止12月3日收盤,,電池級碳酸鋰報價85000元/噸,較11月底漲幅達6.25%,;工業(yè)級碳酸鋰報價69200元/噸,,較11月底漲幅達7.84%。生意社分析師認為磷酸鋰開采技術(shù)壁壘高,,進入下游供應(yīng)鏈需要較長的認證期,,新增有效產(chǎn)能緩慢,擴產(chǎn)周期較長,,產(chǎn)能依舊較少,,預(yù)計后期供應(yīng)緊張成常態(tài)。

中國電池網(wǎng)CEO,、鋰電“達沃斯”秘書長于清教則認為,,目前不排除資本市場人為、過度炒作嫌疑,,天齊鋰業(yè),、贛鋒鋰業(yè)、斯太爾(收購青海恒信融鋰業(yè)),、*ST融捷等股價異動,,近期明顯在加速拉高出貨,市場炒作已經(jīng)過度透支預(yù)期和市場實際,,已經(jīng)呈現(xiàn)出非理性的態(tài)勢,。新能源汽車市場放量和高品質(zhì)動力電池的緊缺固然與鋰鹽雖有直接關(guān)系,但并非影響動力鋰電池的唯一因素,。斯太爾12月3日稱,,在江蘇斯太爾后續(xù)第二期9300萬增資款到位后,青海恒信融積極為年產(chǎn)1.8萬噸碳酸鋰生產(chǎn)線做準備,,目前準備規(guī)劃工作已基本完成,,項目正按照計劃順利推進中,預(yù)計2016年下半年可以陸續(xù)投入使用,。另外其他涉鋰上市公司或新進軍企業(yè)都在瘋狂跑馬圈地,、鏖戰(zhàn)碳酸鋰。

于清教認為,,碳酸鋰產(chǎn)品雖存在一定的資源和技術(shù)壁壘,,但我國具備可開采價值的鹽湖還是不少,技術(shù)除中信國安,、西藏礦業(yè),、西部礦業(yè)外,,鹽湖集團、青海鋰業(yè),、博華鋰業(yè)等也面臨突破,,行業(yè)的壁壘正逐漸削弱,行業(yè)目前甚至超過100%的高毛利率(2015年年初維持在38000-42000元/噸)必然會吸引更多游資跟風(fēng),,長期來看這對行業(yè)發(fā)展是不利的,,正如前兩年的“妖鎳”炒作,最終是一地雞毛,。因此,,投資者要警惕風(fēng)險。

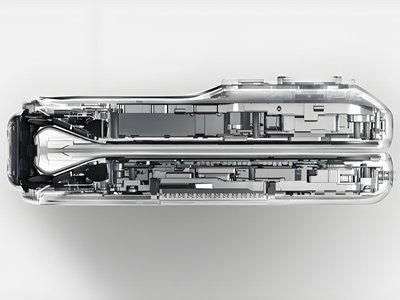

全球鋰資源儲量統(tǒng)計

中國有色金屬工業(yè)協(xié)會鋰業(yè)分會秘書長張江峰分析,,2014年如果說國內(nèi)消耗6.6萬噸碳酸鋰的話,,把氫氧化鋰國內(nèi)消費的也折過來,大約有47%用在電池行業(yè),,根據(jù)調(diào)研,、統(tǒng)計,預(yù)計2015年國內(nèi)正極材料對碳酸鋰的需求應(yīng)在4.5萬噸左右,。從2014年國內(nèi)鋰資源開發(fā)現(xiàn)狀來看,,無論是鋰輝石提鋰還是鹽湖提鋰,產(chǎn)能是過剩的,;從國外巨頭來看,,目前國外產(chǎn)量最大的是SQM,產(chǎn)能達到4.8萬噸,。第二個是FMC,,產(chǎn)能是3.2萬噸,預(yù)計今年產(chǎn)量可能要小于去年的2.2萬噸,。第三是Albemarle,,主要有碳酸鋰,氫氧化鋰等等,,產(chǎn)能5.3萬噸,。第四是Talison,鋰精礦加工礦石處理能力達到150萬噸,,鋰精礦年產(chǎn)能達到74萬噸,,其中80%是化工級鋰精礦,2014年產(chǎn)量約42.6萬噸,。第五是RB Enery,,該公司破產(chǎn)待重組,希望中國企業(yè)接手,,但是中國沒有企業(yè)去應(yīng)答,,所以現(xiàn)在還拖著,。從國外鋰輝石礦產(chǎn)資源和鹽湖提鋰產(chǎn)能來看,,雖然短期供應(yīng)趨緊,,但儲量和未來幾個月市場供應(yīng)量也十分充沛,預(yù)計明年春天或下半年產(chǎn)能將逐漸過剩,。

中國電池網(wǎng)CEO,、鋰電“達沃斯”秘書長于清教則認為,,目前不排除資本市場人為、過度炒作嫌疑,,天齊鋰業(yè),、贛鋒鋰業(yè)、斯太爾(收購青海恒信融鋰業(yè)),、*ST融捷等股價異動,,近期明顯在加速拉高出貨,市場炒作已經(jīng)過度透支預(yù)期和市場實際,,已經(jīng)呈現(xiàn)出非理性的態(tài)勢,。新能源汽車市場放量和高品質(zhì)動力電池的緊缺固然與鋰鹽雖有直接關(guān)系,但并非影響動力鋰電池的唯一因素,。斯太爾12月3日稱,,在江蘇斯太爾后續(xù)第二期9300萬增資款到位后,青海恒信融積極為年產(chǎn)1.8萬噸碳酸鋰生產(chǎn)線做準備,,目前準備規(guī)劃工作已基本完成,,項目正按照計劃順利推進中,預(yù)計2016年下半年可以陸續(xù)投入使用,。另外其他涉鋰上市公司或新進軍企業(yè)都在瘋狂跑馬圈地,、鏖戰(zhàn)碳酸鋰。

于清教認為,,碳酸鋰產(chǎn)品雖存在一定的資源和技術(shù)壁壘,,但我國具備可開采價值的鹽湖還是不少,技術(shù)除中信國安,、西藏礦業(yè),、西部礦業(yè)外,,鹽湖集團、青海鋰業(yè),、博華鋰業(yè)等也面臨突破,,行業(yè)的壁壘正逐漸削弱,行業(yè)目前甚至超過100%的高毛利率(2015年年初維持在38000-42000元/噸)必然會吸引更多游資跟風(fēng),,長期來看這對行業(yè)發(fā)展是不利的,,正如前兩年的“妖鎳”炒作,最終是一地雞毛,。因此,,投資者要警惕風(fēng)險。

中國有色金屬工業(yè)協(xié)會鋰業(yè)分會秘書長張江峰分析,,2014年如果說國內(nèi)消耗6.6萬噸碳酸鋰的話,,把氫氧化鋰國內(nèi)消費的也折過來,大約有47%用在電池行業(yè),,根據(jù)調(diào)研,、統(tǒng)計,預(yù)計2015年國內(nèi)正極材料對碳酸鋰的需求應(yīng)在4.5萬噸左右,。從2014年國內(nèi)鋰資源開發(fā)現(xiàn)狀來看,,無論是鋰輝石提鋰還是鹽湖提鋰,產(chǎn)能是過剩的,;從國外巨頭來看,,目前國外產(chǎn)量最大的是SQM,產(chǎn)能達到4.8萬噸,。第二個是FMC,,產(chǎn)能是3.2萬噸,預(yù)計今年產(chǎn)量可能要小于去年的2.2萬噸,。第三是Albemarle,,主要有碳酸鋰,氫氧化鋰等等,,產(chǎn)能5.3萬噸,。第四是Talison,鋰精礦加工礦石處理能力達到150萬噸,,鋰精礦年產(chǎn)能達到74萬噸,,其中80%是化工級鋰精礦,2014年產(chǎn)量約42.6萬噸,。第五是RB Enery,,該公司破產(chǎn)待重組,希望中國企業(yè)接手,,但是中國沒有企業(yè)去應(yīng)答,,所以現(xiàn)在還拖著,。從國外鋰輝石礦產(chǎn)資源和鹽湖提鋰產(chǎn)能來看,,雖然短期供應(yīng)趨緊,,但儲量和未來幾個月市場供應(yīng)量也十分充沛,預(yù)計明年春天或下半年產(chǎn)能將逐漸過剩,。