中國粉體網(wǎng)訊: 鈷是一個具備較高稀缺性,、儲量與供應(yīng)格局較為集中、以銅鈷或鎳鈷伴生為主的小金屬品種,,其供給和價格易受到剛果金等主產(chǎn)區(qū)的政策及物流狀況,、嘉能可等頭部資源商及貿(mào)易商量價策略的影響。

鈷原料:緊平衡疊加需求整體回暖,,支撐2021年價格修復(fù)

2019年以來,,伴隨嘉能可旗下Mutanda旗艦銅鈷礦山的關(guān)停,,新冠疫情影響剛果金產(chǎn)出和南非出港,加上低價環(huán)境對于民采礦的壓制以及大型綠地的項目較少,,鈷的供需格局已由過剩轉(zhuǎn)向緊缺,。2021年5G手機等消費電子、新能源汽車的需求增長有望撬動沉寂的鈷市場,,考慮其大型新增產(chǎn)能有限,,預(yù)計供需將延續(xù)緊平衡,疊加海外市場寬松的流動性,,將支撐鈷價從底部回暖,。

供給端:即期供給偏緊,未來明確的大型新增產(chǎn)能有限

供應(yīng)格局:

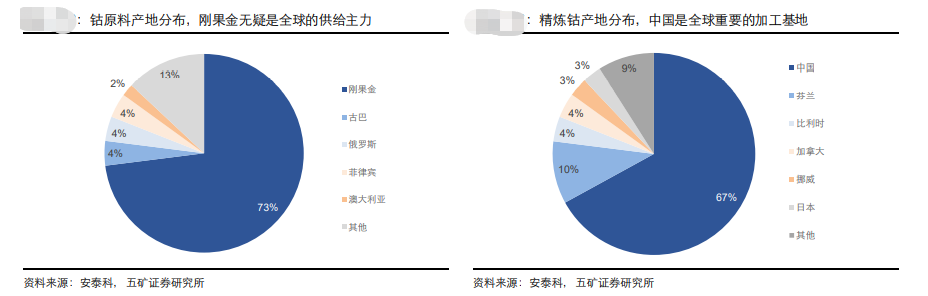

(1)鈷的資源儲量高度集中,,剛果金是全球最主要的鈷生產(chǎn)國,,根據(jù)2019年數(shù)據(jù),全球51.5%的鈷儲量集中在剛果金,,全球產(chǎn)量占比高達73%;

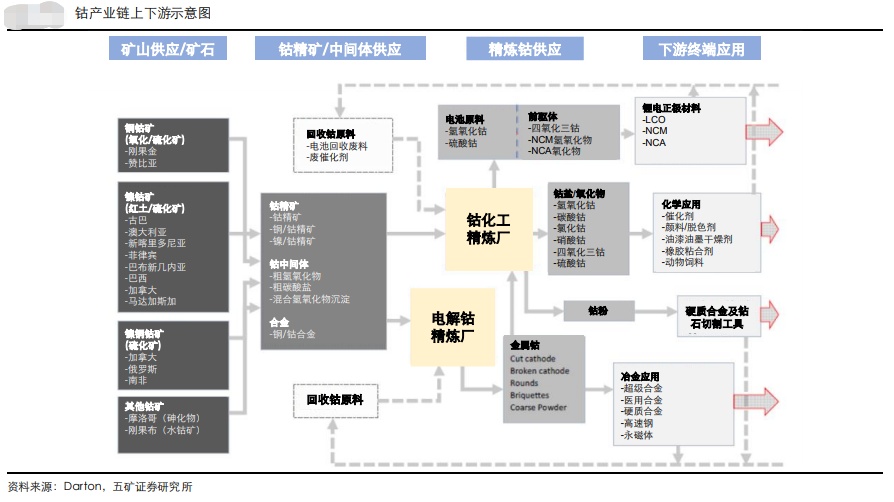

(2)目前鈷供給以銅鈷伴生為主體,、鎳鈷伴生為輔,隨著2021-2022年東南亞、尤其印尼HPAL新項目(例如青美邦,、華越等)的落地,,鎳鈷的產(chǎn)量占比將走高,豐富鈷原料供應(yīng)結(jié)構(gòu);

(3)在鈷原料加工端,,中國占據(jù)全球67%的精煉鈷產(chǎn)量﹐是最重要的鈷精煉基地,,中國的鈷原料94%進口自剛果金,其中約60%從南非出港運往中國,。(4)鈷還是一個份額集中度較高的小金屬品質(zhì),,嘉能可、洛陽鉬業(yè)和Chemaf占據(jù)2019年全球鈷產(chǎn)量約59%,,其中嘉能可作為全球最大的鈷生產(chǎn)商和貿(mào)易商,,其產(chǎn)銷策略對于全球鈷供需及其預(yù)期的邊際影響權(quán)重較高。

短期供應(yīng)格局受非洲疫情和Mutanda 關(guān)停擾動,,持續(xù)偏緊,。(1)嘉能可Mutanda 礦山作為全球最大的銅鈷礦之一(占全球鈷產(chǎn)量約20%),在2019年底關(guān)停后大幅改善了供應(yīng)過剩的格局,。(2)剛果金,、南非疫情尚未結(jié)束,生產(chǎn)及運輸仍存不確定性,,2020年5-6月受到礦產(chǎn)國第一波疫情影響,,中國的鈷原料進口出現(xiàn)大幅下滑,9月受到第二波疫情影晌鈷原料進口0.67萬金屬噸,同比和環(huán)比分別下降27%和32%,。(3)受鈷原料進口偏緊影響,,1-10月中國硫酸鈷供應(yīng)量同比減少15%,氯化鈷供應(yīng)量同比增加19%,,電解鈷及鈷粉供應(yīng)量同比略增,,鈷原料庫存偏緊。

長期來看,,新增的大型鈷產(chǎn)能有限,。根據(jù)安泰科的數(shù)據(jù),2020-2023年預(yù)計全球新增產(chǎn)能約6萬噸,,較大體量的新增產(chǎn)能包括:(1)預(yù)計洛陽鉬業(yè)TFM項目在2021年前后產(chǎn)能爬坡至2萬噸/年左右,,Chemaf的 Mutoshi將在2021年前后投產(chǎn)1.6萬噸,嘉能可Mutanda尚無清晰的復(fù)產(chǎn)時間表;(2)印尼的新HPAL項目將在未來兩年加入供給陣營,,例如青美邦項目將在2021-2022年投產(chǎn)5000噸,,華越將在2021-2022年投產(chǎn)5000噸;(3)在下游穿透采購和合規(guī)趨嚴(yán)的背景下,預(yù)計剛果金民采礦的產(chǎn)出彈性將受到一定制約,。

需求端:2021年將整體回暖,低鈷,、去鈷增強了下游議價力

需求景氣分化:電池領(lǐng)域?qū)τ阝掻}的需求強勁,硬質(zhì)合金對于金屬鈷的需求受疫情沖擊較大,。

(1)鈷下游電池領(lǐng)域的需求占比約61%,其中以消費電子電池為主導(dǎo),,受益于5G的換機潮,、單機更大的電池容量以及可穿戴設(shè)備等新增需求拉動,消費電子需求堅挺,,2020下半年以來中國鈷酸鋰產(chǎn)量連創(chuàng)新高,,7-9月分別同比增長20%、24%和30%,。

(2)鈷的第二大需求領(lǐng)域為高溫合金和硬質(zhì)合金,,占比約20%,主要應(yīng)用于航空航天,,尤其飛機發(fā)動機,,受到疫情拖累2020年全球民航飛機的即期交付量大幅下滑,1-11月全球僅生產(chǎn)交付595架訂單,為2019年的約1/2,,而美國金屬鈷進口量的大幅下滑也反映出合金領(lǐng)域鈷需求的疲軟,。

(3)由于前兩點,導(dǎo)致金屬鈷需求呈現(xiàn)“內(nèi)強外弱”的局面,,海外價格的低迷也拖累了國內(nèi)鈷鹽價格的回暖,,中國作為全球最大的鈷生產(chǎn)國和消費國,甚至開始增加電解鈷產(chǎn)品的進口來滿足鈷鹽生產(chǎn)之需,2020年1-9月中國金屬鈷進口量約3842噸,,同比增長近2.5倍,。

(4)新冠疫情對于鈷在傳統(tǒng)工業(yè)領(lǐng)域需求的拖累僅是暫時性的,伴隨疫情沖擊的邊際減弱以及疫苗的推出,,我們預(yù)計2021年全球鈷需求將整體回暖,。

未來中期,動力電池領(lǐng)域依然對鈷存在需求剛性,,但低鈷與無鈷技術(shù)增強了下游動力電池對礦商的議價力,。動力電池領(lǐng)域是木來鉆需求長期最核心的增長點,盡管三元材料正走向高鎳化,,在此過程中不排除無鈷的技術(shù)路線將得到商業(yè)化,,但整體來看,下游動力電池在未來中期依然具備對于鈷原料的需求剛性(無鈷正極材料需解決結(jié)構(gòu)不穩(wěn)定,、鋰鎳混排,、首次放電容量偏低等問題,并提升循環(huán)性能和倍率性能)。因此,利用價格低谷期,三星SDI,、Umicore,、SKI、特斯拉,、寶馬等全球領(lǐng)軍的鋰電材料,、電池、車企均鎖定了各自的鈷原料長協(xié),。但若未來鈷價格出現(xiàn)大幅上漲,,依然會導(dǎo)致下游動力領(lǐng)域低鈷、無鈷進程的加快,,轉(zhuǎn)向無鈷的材料體系,。對此,全球領(lǐng)軍礦商不得不有所顧忌,,因此無法單邊的追求價格彈性,,而是需要兼顧到產(chǎn)業(yè)鏈的合作共贏。

供需格局支撐2021年價格體系修復(fù)

短期供給彈性有限疊加下游的需求回暖,,鈷價2021年有望走向修復(fù),。

(1)非洲疫情在短期內(nèi)得到徹底控制的概率較小,另外考慮到非洲陸路運輸以及至中國的海運周期,,我們預(yù)計鈷供給側(cè)短期的彈性有限,;

(2)下游消費電子和動力電池需求堅挺,鈷鹽需求強勁,,鈷原料供應(yīng)已較為緊張,;

(3)考慮供給周期后,,我們預(yù)計2020年全球精煉鈷產(chǎn)量11.8萬金屬噸,同比下降8%,,全球精煉鈷需求12.3萬金屬噸,,同比增長2%;預(yù)計2021年全球精煉鈷產(chǎn)量13萬金屬噸,全球精煉鈷需求13.2萬金屬噸;2020-2021年供需均將存在小幅缺口,。

閱讀延申:華友鈷業(yè):從鈷鎳原料到鋰電材料一體化

華友鈷業(yè)是中國乃至全球最大的精煉鈷生產(chǎn)商,,公司擁有從鈷鎳資源開發(fā)到鋰電材料制造的一體化產(chǎn)業(yè)鏈,基于在資源領(lǐng)域的傳統(tǒng)優(yōu)勢,,目標(biāo)從今日的鈷產(chǎn)品領(lǐng)導(dǎo)者轉(zhuǎn)型升級為鋰電材料領(lǐng)域的領(lǐng)軍企業(yè),。目前公司具備資源、有色,、新能源三大業(yè)務(wù)板塊,,根據(jù)2019年報披露,擁有鈷產(chǎn)能3.9萬金屬噸,,銅產(chǎn)能11.1萬金屬噸,,鎳產(chǎn)品1萬金屬噸,粗制氫氧化鈷產(chǎn)能2.14萬金屬噸,,三元前驅(qū)體產(chǎn)能5萬噸,。

在上游鈷、鎳領(lǐng)域的傳統(tǒng)優(yōu)勢和積淀是公司向下延伸拓展鋰電材料業(yè)務(wù),、綁定優(yōu)質(zhì)大客戶的重要基礎(chǔ),,并形成了在鋰電材料環(huán)節(jié)的差異化競爭優(yōu)勢,而在非洲的銅產(chǎn)量則貢獻了穩(wěn)健的盈利支撐,。

上游鎳鈷資源布局。(1)公司的優(yōu)勢鈷資源業(yè)務(wù)集中在剛果金,,通過MIKAS擁有KAMBOVE尾礦和SHONKOLE礦,,通過CDM控制PE527銅鈷礦(包括魯蘇西、魯庫尼),,合計具備5.94萬噸鈷資源儲量,。(2)公司在印尼建設(shè)的年產(chǎn)6萬鎳金屬噸紅土鎳礦濕法冶煉項目預(yù)計2021年底建成投產(chǎn),將拓展在鎳原料領(lǐng)域的布局,,并將帶來鉆原料的豐富和補充,。

中游冶煉產(chǎn)能持續(xù)擴張。(1)公司在桐鄉(xiāng)總部擁有約9000金屬噸鈷產(chǎn)能,、在華友衢州工廠完成技改后擁有3萬金屬噸鈷產(chǎn)能,,總計擁有3.9萬金屬噸鈷產(chǎn)能。(2)公司計劃在印尼建設(shè)年產(chǎn)4.5萬噸鎳金屬量高冰鎳項目,,加上華友衢州的3萬噸鎳金屬量硫酸鎳項目,,可為下游三元前驅(qū)體提供充足的鎳原料保障。

積極擴張鋰電材料產(chǎn)能。(1)目前公司在建,、已投產(chǎn)三元前驅(qū)體產(chǎn)能共10萬噸,,其中全資擁有的三元前驅(qū)體產(chǎn)能5.5萬噸/年(建成投產(chǎn)),與LG化學(xué)和POSCO合資建設(shè)的三元前驅(qū)體產(chǎn)能合計4.5萬噸/年(在建/調(diào)試/試生產(chǎn)),,未來三年,,公司規(guī)劃將全資擁有的三元前驅(qū)體產(chǎn)能提升至超15萬噸/年,合資建設(shè)的產(chǎn)能提升至超13萬噸/年,。2020年公司已與POSCO簽訂了多年期的N65前驅(qū)體供銷合同,。(2)正極材料方面,公司通過樂友公司建設(shè)年產(chǎn)4萬噸的一期正極產(chǎn)能(遠期產(chǎn)能10萬噸),,通過浦項華友建設(shè)年產(chǎn)5000噸一期動力正極產(chǎn)能(遠期產(chǎn)能3萬噸),。

(中國粉體網(wǎng)編輯整理/昧光)

注:圖片非商業(yè)用途,存在侵權(quán)告知刪除,!